想買美債?先來重點:

- 佣金費用可能不便宜,先算清楚。

- 二手市場買美債,到手前要先繳清賣家過去持貨時應得的利息,即是交易時扣除的款會比報價+佣金費用外,還要按比例付利息給上手。

- 債券票面和二級市場流通市價上有差價,新債比舊債高息,市價會變低,不利到期前賣出。

正文

又加息。

即使犧性了三間本國銀行,聯儲局還是繼續加息去「抗通脹」。

肥叔叔不是經濟學者,也不是持牌~財演~理財顧問,沒有甚麼興趣評論宏觀大格局的鈙事。

作為一個口袋裡有多半個錢,因為不太輸得起和不想輸的小投資者,只能東摳西挖的找投資機會,先保本、再穩健、後增值。

早前就講過甚麼具體操作去買美國國債。

今次就講講在那密密麻麻的美國財政部公債網站上,如果找出國債發行時間表、近期發行的國債拍賣息率。

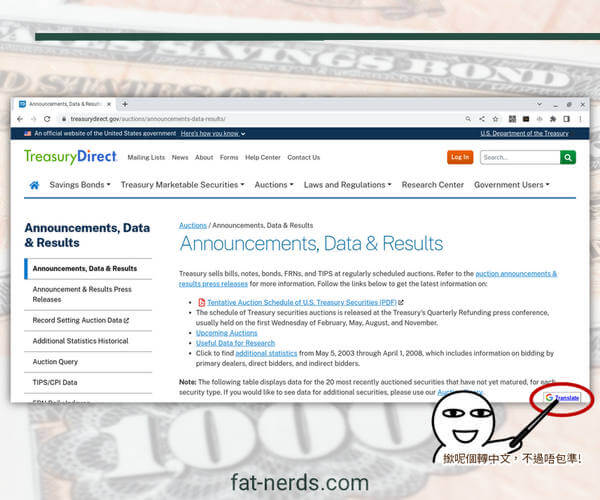

當然,那是美國網站,用的是英文,不會的話,頁底有Google翻譯工具或者…考慮先去進修一下?

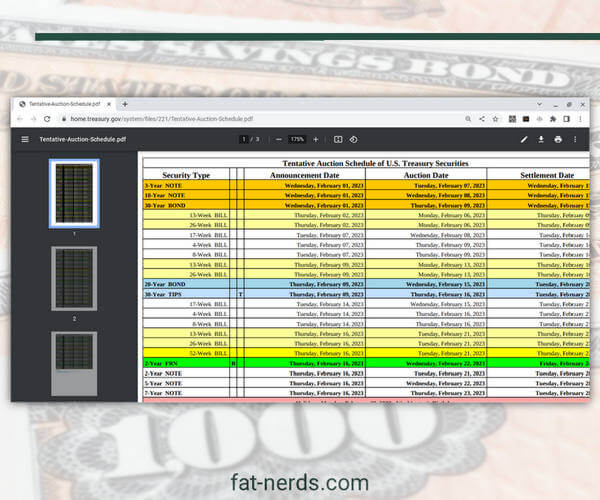

美國聯邦公債發行時間表

先到美國財政部公債網站TreasuryDirect上,找出「拍賣/結果·數據公告」(Auctions > nnouncements, Data, Results)頁面。

在頁面較上的位置會有「美國國債暫定拍賣時間表(Tentative Auction Schedule of U.S. Treasury Securities)」的PDF連結。(呵呵,PDF果然是核心競爭力)

點擊後就會看到在當天前後N個月內已經拍賣和即將拍賣的各期美國聯邦公債。

在PDF裡,可以見到五種聯邦公債種類分類的所有國債和相關產品,像短中長期債券中的常客──阿標、阿碌和阿邦:Bills、Notes和Bonds外。還會見到新面孔,如TIPS和FRN,留意FRN在眾數時才加「小s」,而TIPS的「大S」是「Securities」。

如果要「比較近期,拍賣確實會進行」的時間表,則可以點擊「即將進行的拍賣(Upcoming)」頁面,裡面會有「確實」要拍賣的債券資料,包括發行量和北美證券識別碼──CUSIP。

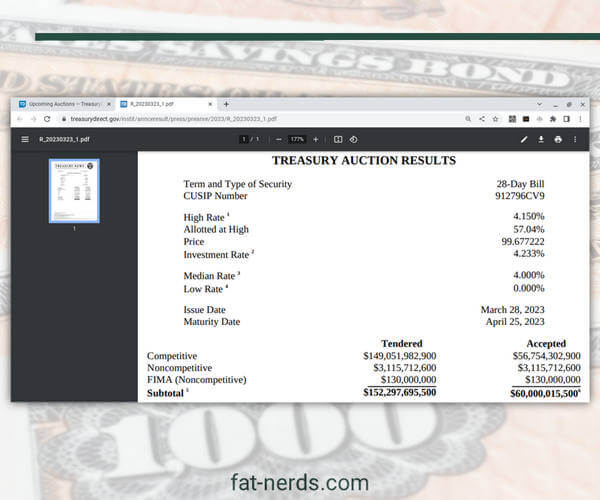

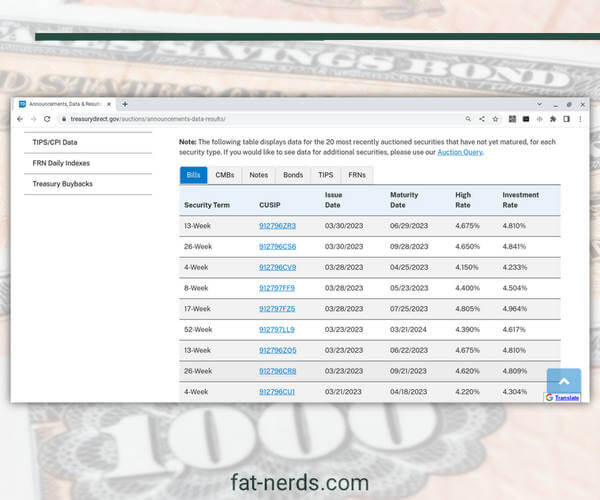

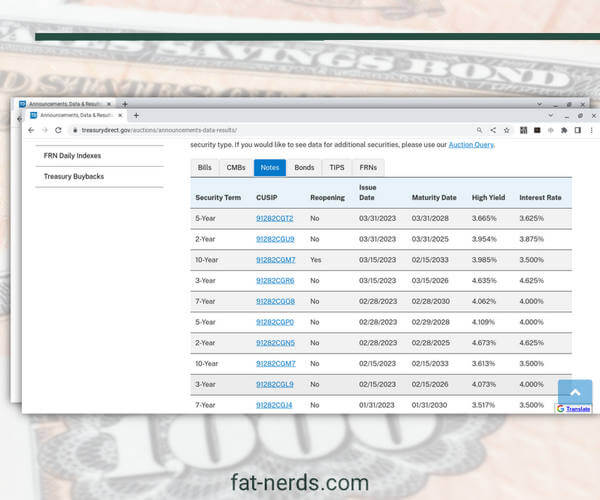

美國聯邦公債拍賣結果

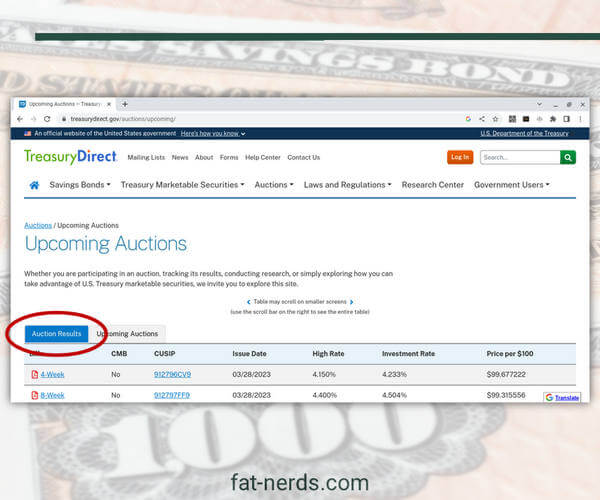

同一頁面上的下方就是拍賣結果,也可以到「即將進行的拍賣(Upcoming)」的頁面上點擊「拍賣結果(Auction Results)」列表標籤。由於拍賣結果表單是「真」表單(用寫的HTML,懂的就懂,不懂就算),對手機用戶不特別友好,能用電腦的朋友還是建議用電腦看。

在頁面上就列出了過去20次拍賣中,以六種聯邦公債種類分類的所有國債和相關產品,是六種!不是PDF的五種,因為這裡會見到新朋友「CMB」,這個容後介紹。

以比較主流的Bills、Notes和Bonds來說好了。

表單中以債券時期(Security Term)、CUSIP代碼、發行日(Issue Date)、到期日(Maturity Date)、拍賣息率(High Rate)和票面息率(Investment Rate)。而Notes和Bonds更會標注該債券是否重新拍賣(Reopening)的項目。

一般而言,債券時期、發行日、到期日票面息率這幾項是比較重要的,基本上就是把錢買入後在到期時可以獲得的利息。

在2023年3月末撰文時,年利率大約是3至4厘左右。然而,在假設讀者們都是海外的非美國居民,所以在不能透過美國財政部直接購債(借錢畀美國佬)的情況下,還是得經二級市場,「畀錢」中介──經過投資平台付佣金購入美國國債。

這算是「找中介借錢給別人」而不是「找中介向別人借錢」?

投資美國國債的實操注意事項

小投資者投資美國國債的注意事項其實不少。

由於投資平台在進行美債交易時要收取佣金,而且也設有通常為每手美金$1,000的門檻,大家首先就就要注意到期時回報能否彌補佣金。

如果在二級市場購入債券時,由於上一手的持有人已經持貨一段時間,新買家也得先行將上一手的應收利息即時支付予原有的持有人。投資平台會在成交後計算並向新買家扣除相關差額,所以投資時也要按自己需要考慮是不是要買入已經發行了一段時間的債券──先補償上一手利息去賺餘下的利息?只買新鮮出爐的債券去賺盡?以筆者理解,前者可能有一輪複雜的計算,後者則較為簡單。

有意在短期出售債券套現的,更要留意由於債券票面和二級市場上有一定差價,出售時可能會因新債票面息率比舊債高以致舊債市值下跌出現的虧損。

這點在美國加息前不久才抽到2厘綠債的朋友,和矽谷銀行Silicon Valley Bank/SVB的股東們應該深有體會吧…

其他種類的國債簡簡簡介

除了阿標、阿碌和阿邦外,頁面裡也有幾位生面口──TIPS、FRN和CMB。

TIPS,全寫Treasury Inflation-Protected Securities,即「通脹保障證券」,是聯邦政府發行的一種公債,其本金和利息會根據美國國內的通脹率進行調整,以保護投資者免受通脹的衝擊。

浮動利率票據(FRN(s),Floating Rate Notes),是另一種美國國庫債券,其利率會根據市場利率(如短期利率)浮動調整,可以為投資者提供更好的利率和購買力保障。

最後就是新朋友CMB,眾數時也得加「小s」。

CMB(s)代表現金管理票據(Cash Management Bills)。CMB是美國政府為了管理庫房現金流而發行的超短期公債。CMB的期限通常在一個月之內,有時甚至只有一天或幾天。CMB的利率通常較低,但由於其期限短,可以讓政府更靈活地調節資金流動,應對短期現金週轉需要。

CMB同樣以拍賣方式發行,雖然可以供機構投資者和個人投資者購買,但因發行通知期只一兩天,而入場費達100萬美元,所以通常只有專門的機構投資者會去買賣CMB。

筆者就這樣輕輕帶過好了,暫時沒有太大興趣(和能力)去認識這幾位新朋友。

大國債主,八千入場

最近,除了先前筆者有介紹過的盈透證券IBKR外,在富途牛牛上也可以投資美國國債了,入場門檻也是美金$1,000起跳,但收費則有點偏高不太吸引。有興趣也可以用本站的推薦碼開戶,先享受迎新禮品和優惠,再用八千港紙一償當超級大國債主的滋味。

然而,就如前面所說,美國國債票面面值是一回事,但票面息率、折扣和聯儲局下次議息又有甚麼花樣也可能會影響到這些國債的實際市值,求售套現是有可能輸錢的。

最近這東西的複雜程度不就搞死了幾間銀行嗎?

當然多了解多計算多思考,放進去的資金不太會有短期套現的需要,買4厘以上的超惡大國國債就積極地躺平不干預,還是不錯的選擇,始終甚麼都有風險,現在這個世界,也難保美國不會「借錢唔還」呀……

嫌麻煩,怕計數,怎樣也驚驚驚的話,還是去定期存款吧,筆者下面連結就有一系列虛擬銀行推薦碼。話說,中間的息差其實不就是給銀行的「麻煩費」嗎 ,儲存港紙半球以下還有存款保險呀!

應該比斨一堆現鈔塞進鐵罐放在家好像就安全一點點?

[adinserted block=”12″]